名不经传的登云股份,因为IPO造假火了一把。

6月23日,证监会在例行发布会上通报了2016年证券期货诚信状况,同时对5宗案件依法作出处罚,其中3起案件涉及到怀集登云汽配股份有限公司(002715.SZ,以下简称“登云股份”)上市造假问题。至此,之前引得行业热议的登云股份“IPO造假”暂告段落。

证监会处罚决定显示,登云股份的造假行为违反了《证券法》的相关规定,证监会决定责令登云股份改正,给予警告,并处以60万元罚款;对直接负责的主管人员欧洪先、潘炜给予警告,并分别处以30万元罚款;对23名其他负责人员给予警告,并分别处以5万元至20万元不等的罚款;同时对欧洪先、潘炜采取5年证券市场禁入措施。

证监会对于登云股份的保荐机构新时代证券股份有限公司(以下简称“新时代证券”)也做出了行政处罚,责令其改正,处以3353.92万元的罚款,并对其相关负责人给予警告及罚款。与此同时,广东君信律师事务所作为登云股份IPO的法律服务机构,在执业过程中未发现登云股份潜在的重大债权债务法律风险及关联交易等问题,也被处以行政处罚。《中国经营报》记者针对此事分别致电登云股份和新时代证券董秘办进行采访,但截至发稿并未得到回应。

一场“预谋”的造假?

登云股份成立于1971年,主要从事汽车发动机进排气门产品的研发、生产与销售。2014年2月19日,登云股份在深圳证券交易所中小板正式挂牌上市。

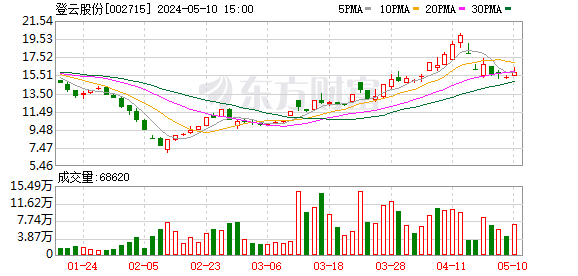

不过在上市短短一年之后,登云股份就被证监会立案调查。2015年10月20日,因上市当年业绩即出现严重下滑,净利润暴跌44.98%,登云股份收到证监会的《调查通知书》。

在经过一年半的调查之后,今年5月证监会在官网发布《行政处罚及市场禁入事先告知书》(以下简称《告知书》)。《告知书》显示,登云股份在IPO申请文件和上市后年报中,均存在虚假记载、重大遗漏的违法事实。具体包括,2010年至2013年6月,登云股份存在部分“三包”索赔费、咨询服务费、会务费不入账,以及票据现费用不入账、提前确认收入等情形;未按规定披露关联方关系及其交易;未有效执行资金内控制度,存在违规对外借款等情形;招股说明书未披露与关联方关系及关联交易,未说明表决和签署等情况。

在上市之后,登云股份所披露的定期报告中依然存在虚假记载、重大遗漏的情况,在2013年年报、2014年年报以及2015年第一季度季报中均有涉及。其中包括,2015年一季度,登云股份实际亏损超过1000万元。然而,登云股份将销售商品的单位成本手工调减了一定的百分比 ,经调整,主营业务成本减少约421.2万元,导致第一季度财务报告由亏转盈等。

因此,登云股份违反了《证券法》第六十三条“发行人、上市公司依法披露的信息,必须真实、准确、完整,不得有虚假记载、误导性陈述或者重大遗漏”的规定,构成《证券法》第一百九十三条第一款所述“发行人、上市公司或者其他信息披露义务人未按照规定披露信息,或者披露的信息有虚假记载、误导性陈述或者重大遗漏”的行为。

之后6月6日,登云股份发布了《关于收到中国证券监督管理委员会<行政处罚决定书>的公告》,并表示向全体股东及广大投资者进行道歉。随后6月8日,登云股份就IPO申请文件、定期报告存在虚假记载、重大遗漏行为,采取网络方式召开公开致歉会,参加公开致歉会的包括董事长张弢、董秘张福如,受到处分的其他已离任和现任董事、监事、高级管理人员等共25人,以及新时代证券股份有限公司保荐代表人郭纪林等。

张福如在致歉会上表示:“公司违法违规的原因主要是非主观的,但在致歉会上强调原因没有意义。”此外,他补充说道,“公司董事会和管理层已经吸取教训,将进一步提高规范运作意识,强化内部治理及信息披露管理。”

作为登云股份的保荐代表人,郭纪林称:“我们是按照执业规范开展工作,但勤勉尽责不够,导致发行保荐书出现虚假记载问题。”

6月23日,证监会在例行发布会上对登云股份的造假案作出了行政处罚:责令改正、给予警告,并处60万元的顶格罚款;同时,证监会拟对登云股份时任董事及高管欧洪先、潘炜各处以30万元罚款及五年市场禁入,其余责任人、保荐机构以及其他中介机构也相应被罚。

“带病上阵”

公开资料显示,登云股份主要从事汽车发动机进排气门产品的研发、生产与销售,主要产品为各种规格的汽车发动机进排气门,包括汽油机气门和柴油机气门两大类。尽管是具有四十余年资历的老企业,但近年来登云股份发展并不如人意,整体利润的下滑趋势明显,而这种情况在2014年上市之前就已经凸显。

在登云股份上市之前的招股书中提到了2013年的营业利润存在下滑风险,并透露到2010~2013年上半年,登云股份实现净利润分别为3407万元、4344万元、3945万元和1823万元,2010年和2011年分别增长45.68%和27.49%,2012年同比下降9.17%,2013年上半年净利润同比下降0.09%。

实际上,这跟登云股份的业务有着很大的关系,登云股份的业务收入是以柴油机气门为主。公开资料显示,登云股份的主要客户为康明斯、一汽大柴、潍柴动力和东风朝柴等柴油发动机生产商;而类似奇瑞汽车、比亚迪汽车这样的客户并不多,从业务占比上来看,仅占主营业务收入的三分之一左右。

一位业内人士告诉记者:“相比汽油机气门,柴油机气门有着较高的利润率,但是其市场增速放缓,市场增长和发展空间不及汽油机气门。”他补充说道,“因此,对专注于生产柴油机气门的登云股份来讲,发展就会受到限制,想要突破瓶颈并不容易;此外,生产所需的原材料价格波动也是登云股份难以规避的风险。”

此外,登云股份还一度陷入在“公转私”的过程中涉嫌贱卖国有资产从而导致国资流失的质疑。登云股份在后来的招股书中也承认:2001年国有股转让的定价基础为审计值,未就股权转让涉及的相关资产进行评估,不符合当时有关国有股权转让需依照评估值作价的相关规定。为了弥补漏洞,受让的41名自然人在2011年3月向怀集县财政局补缴价款91.45万元,不过此举也被质疑为作秀。

尽管面对质疑,以及整体利润下滑的风险,登云股份还是提出了IPO申请。2014年2月初,登云股份进行了IPO网上路演,路演次日登云股份进行了网上申购,2月19日登云股份在深圳证券交易所中小板正式挂牌上市,新时代证券担任其保荐机构。

郭纪林在6月的致歉会上提到:“在保荐此项目(即登云股份IPO)时,2010年至2012年登云股份的平均收入超过3亿元,平均净利润超过3000万元,虽然整体规模不是很大,但财务指标符合上市条件。”

至此,麻烦缠身的登云股份顺利上市。

躲过退市处罚

上市之后的登云股份也并没有拯救其整体利润下滑的局面,2014年上市当年,登云股份的净利润就出现暴跌局面,同比下滑44.98%;2015年年报显示,归属上市公司股东的净利润为-5311.56万元,较去年同期下降了385.19%。

既然上市没有解决登云股份整体利润下滑的“病症”,为何登云股份还会如此积极“筹划”上市呢?前述业内人士认为:“在汽配行业,即使是专攻于同一模块,也会因为产品线超长、产品更新快的原因,导致同质化竞争加剧。因此为了固定自己在行业中的位置,上市是非常好的选择。”

此外,招商证券的资深证券分析师也提到:“挂牌上市之后,能够方便公司融资,完善企业的资本结构;此外,股东股份也可以合法转让,提供股权流动性。”

但对登云股份来讲,似乎挂牌上市没有起到这样的作用;也正是因为2014年净利润的戏剧化变化,引得证监会的注意和调查,历时一年半的调查也证明登云股份的确存在问题,受到行政处罚,其董事、总经理欧洪先和董事、副总经理、财务总监潘炜两位高管也因此辞职。

不过值得注意的是,关于此次登云股份的“IPO造假案”中,证监会对登云股份采取的是行政处罚的处理,并没有启动强制退市程序。对此,前述证券分析师解释说道:“IPO造假存在两种情况,一是未达到IPO门槛要求,通过虚增业绩来达到IPO上市条件,这类构成欺诈发行,一旦发现就会被退市;另一种则是造假金额占IPO企业营收和净利润比例较低,剔除这一部分后其仍然能达到IPO门槛要求,这种不构成欺诈发行,证监会不会启动强制退市程序。”

他接着补充说道:“登云股份很有可能属于第二种情况。登云股份未计入营业成本的金额并没有很大,因此即便计入登云股份可能依旧满足IPO上市条件。所以这应该是没有强制其退市的原因。”

但这次“IPO造假案”对登云股份依旧造成不良影响。部分业内人士认为,从资本市场角度来讲,登云股份在行业中可能会起到负面作用;因为对于登云股份“IPO造假案”的处罚还是相对从轻,很难起到警示其他公司的作用。

另外从股东角度来讲,登云股份IPO造假以及定期报告中存在虚假记载、重大遗漏的情况,让股东利益受损的同时,也会让股东在一定程度上减少对登云股份的信任。从普通投资者角度而言,他们的基本利益并没有得到保障。

从公司运营层面来讲,登云股份原总经理欧洪先在致歉会上表示:“这次处罚并不会影响到登云股份的业绩,登云股份目前运营良好,今年整年会比较稳定。”

除了按照常规战略继续布局之外,今年的登云股份似乎多了一个任务:需要努力消除处罚对公司各个方面造成的不利影响。

对于登云股份来讲,接下来更重要的还是要加强自身的发展,增强自身竞争实力,用真正的数据说话,避免再次出现此类问题。

另外,《证券法》今年4月已经提请全国人大常委会二审,随着修订完成,监管也会越来越严紧,未来再出现IPO欺诈发行、年报数据造假等违法行为,处罚力度会严于当下。