这一周下来,互金圈网红这个位置,非陆金所莫属。

只是这个网红当得有点憋屈。

陆金所被整顿传言流转

话说两天前的7月20日,网上突然流传“陆金所将被整顿,奉劝投资者从相关产品中退出”。对此,陆金所晚间在官网回应称,目前陆金所经营管理一切正常,投资者合法权益不会受到任何影响。

尊敬的陆金所用户:

陆金所作为中国领先的线上财富管理平台,一直以来坚持严格的风险管理,成立6年至今未有任何客户受到损失。目前,陆金所经营管理一切正常,投资者合法权益不会受到任何影响。

特此公告。

上海陆家嘴国际金融资产交易市场股份有限公司

市场猜测,该传言的流出,或与近期金交所与互金平台违规合作被叫停有关。

在此传言流转于网络前,互联网金融风险专项整治工作领导小组办公室下发64号文,即《关于对互联网平台与各类交易场所合作从事违法违规业务开展清理整顿的通知》。文件要求,7月15日前,各互联网平台应停止与各类交易场所合作开展违规业务,同时妥善化解存量违法违规业务。合规的关键在于,资产的权益持有人累计不得超过200人。

根据财新网报道,受监管政策影响,陆金所下架了部分涉嫌违规的产品线。随后负面传言开始流传,陆金所做出澄清。同时报道援引一位知情人士的话称,“近期陆金所并未发生资金风险,只是因为监管层觉得某些产品不合规,几条产品线要暂时下架;其中有些产品年初就下架了”。

此前,不仅陆金所,蚂蚁聚宝和百度金融平台,都曾经类似在平台上销售。企业债等私募产品在区域性股权市场发行,随后交易所通过与互联网理财平台合作,将包括私募债在内的金融资产打包、拆分销售,如此一来,非标资产洗白为标准资产的模样。

按照现行法律,私募产品持有人最高不得超过200人,但上述模式将融资需求拆分成多期,实现投资者人数的增多,事实上违反了投资者适当性原则,变相突破场外私募产品不能超过200人的限制;同时,《潜望》指出,区域性股权交易所和互联网理财平台没有对认购人是否为合格投资者进行实质性审查,地方性交易所更是通过互联网平台将产品向全国发行,也违反了地方性交易所的定位。此前监管层已经多次发文清理整顿类似模式。

据了解,此次清理整顿不仅会涉及到P2P网贷平台,更会涉及到一批互联网企业。据网贷之家研究中心不完全统计,截至2017年7月6日,全国共有46家互联网金融平台与金交所合作,并仍在发布金交所产品。腾讯财经统计,有9家此前与金交所合作的互金平台已经停止发布新的金交所产品或下架金交所产品。

债权转让暴增

也许与整顿传言引起投资人不安有关,陆金所最近出现了债权转让笔数和金额暴涨,多笔交易寻求快速变现。

个人之间的债权转让是网贷平台为了解决借款标流动性问题的一种功能创新,这一功能在不少平台都有。尤其对于借款期限较长的投资人来说,这样的渠道可以帮助他们在急需资金时快速变现。

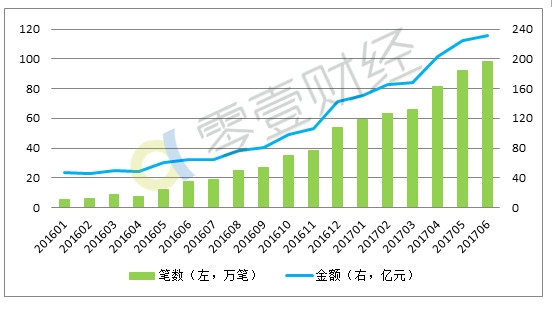

零壹财经报道,陆金所是国内最早推出债权转让功能的平台,平台规定彩虹、财富汇、稳盈安e系列持有一定期限后(一般不超过2个月)即可转让。报道统计,2017年第二季度,陆金所发布的债权转让项目共计27.2万笔,陆金所平均每天发布的债权转让超过3万笔,涉及资金在7.3亿元左右。

陆金所债权转让总笔数

7月19日开始,陆金所债权转让项目暴增。同时,部分债权转让利率远远高于原始项目利率;债权转让失败率也在同步增加,19-20日分别为5.5%和10.6%,而此前转让成功率一直接近100%。

据财新网报道,债权转让笔数一直直到21日上午还在飙升,但晚间逐渐回落,称其为“上演了一场小型‘挤兑’和救市的过程”。报道还表示,“目前未出现流动性困难,但无法证实成交标的的买方系个人或机构。这些产品的底层资产信息非常笼统,很不透明,投资人较难判断风险。”当日,中国平安股价收盘报51.96元,跌3.8%。

目前查询陆金所网站发现,会员交易区的所有转让产品约为一万左右。

中国平安年报显示,截至2016年12月31日,陆金所平台累计注册用户数2838万,较上年末增长55.0%,活跃投资用户数740万,较上年末增长103.9%,通过陆金所平台交易的资产规模保持增长,2016年零售端交易量15351.63亿元,同比增长137.5%,期末零售端资产管理规模达4383.79亿元,较2015年底增长74.7%。

此外,据36氪创投助手,陆金所在2016年完成B轮12亿美元融资,估值185亿美元;在2015年完成5亿美元,投资方为中金甲子。

互金潜在风险已大大缓解,请淡定

对于此事,苏宁金融研究院互联网金融研究中心主任薛洪言撰文表示,据他观察,即便投资人明知网上流传的传言不实,但依然担忧“监管加强”,担心到时候走不了。

他认为,监管政策的释放加上传言的流出,让不明就里的投资人放大对互金平台强化监管的忧虑。然而,其实“随着专项整治工作的顺利开展,互金行业的潜在风险状况已经大大缓解,基本没有引发系统性风险的可能性。现阶段对互金行业的监管,更多地只是整个金融体系监管中的一环而已,不必过度凸显和解读”。

从根本上,他认为这还是反映了大家对互金行业发展缺乏信心,才会患得患失。金融监管的目的是要让行业持续健康发展,监管只是手段,大家可以淡定点。

他还科普了一下挤兑一词,陆金所这场“抢着变现”的风波,并不是挤兑,所以要用的时候,记得加双引号哦:

银行是有可能产生挤兑的,因为银行是典型的资金池,存款和贷款是错配的。理论上,短时间内,贷款尚未到期,大量的人去取存款,便会无钱可取,演变成挤兑。

就网贷平台而言,没有所谓的资金池,理财资金和资产端的借款资金是一一对应的,只要借款人到期还款,理财人的理财资金就能到期偿付,何来挤兑一说呢?

所以,我们看到信心出现问题时,网贷平台上也就多了债权转让标而已,债权转让也只有存在承接人时才能成功,并不需要平台出钱兑付,对平台而言,并没有资金流出压力,也不会带来所谓的流动性危机或挤兑风险。