近日,上交所在致国信证券的一封邮件中表示,关注到其上半年发布的关于“中国国旅”的研报数量明显多于其他会员。这封普通的问询邮件在券商研报监管从严的背景下引发了业内热议。

“上半年因为机场免税招标的事件叠加白马龙头行情,中国国旅确实存在投资价值,不少卖方机构都有覆盖。”6月9日,招商证券一位研究员告诉21世纪经济报道记者。此外,事件中心中国国旅(601888.SH)的一位人士对记者回应道,“很多券商都出研报,兴业证券比国信证券还要多,这本身是非常正常的事件,价值发现的结果。”

21世纪经济报道记者在采访中了解到,当前卖方行研领域仍存在诸多问题,譬如合规把控不严,热衷非公开信息,甚至帮助买方或上市公司拉抬股价。分析师出具一篇研报可能受到多重因素影响,但真正能够起到“价值发现”作用的实际仅占极小比例。

2016年以来,一些出具夸大诱导性研报的分析师和券商研究所屡被监管处罚或警示。数位券商分析师在与记者交流中表示,行业普遍存在的夸大风气当前已经“收敛不少”。

研报配合减持?

“某些所谓的市值管理公司会提供这种服务,在上市公司大股东要减持时,找券商分析师推票,一般还会有资金的配合。”6月9日,北京一位私募人士说。

这种情况下,关于该上市公司的研报往往在某一时期内密集出现,并且一般伴随股价上涨,而在减持之后,研报的数量也迅速变少。

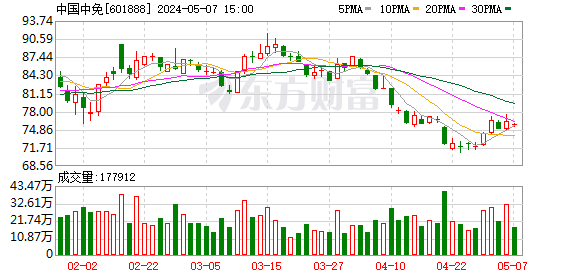

以创业板某上市公司为例,在某知名研报平台,整个2016年,有关该上市公司的卖方研报共有20份,其间该上市公司的股价也从7.64元/股涨至12.06元/股,涨幅达56.08%。进入2017年一季度,该上市公司股价持续拉升,在一季度涨幅达24.48%。

伴随股价上涨,2017年一季度,该上市公司控股以及重要股东减持套现近4亿元,此后又多次出现减持安排。

值得注意的是,在该上市公司上述股东减持前,某券商分析师发布了一份20多页的深度报告对公司进行首次覆盖,并给予强烈推荐评级。而据记者查阅,在该研报发布前,上市公司层面并无事件公告发布。

在一季度之后,该上市公司股价开始震荡下行,由20元/股高位跌至目前8.55元/股。此后前述券商也并未再发布关于该上市公司的其他研究报告。事实上,2017年以来,仅有一家券商关注该上市公司,与2016年盛况形成鲜明对比。

其中最需要关注的是隐藏在研报背后的流程“漏洞”。

据21世纪经济报道记者了解,一份研报从撰写到发布需经历三层程序,首先是分析师撰写(组内负责人审核),提交到系统还将有编辑审核和合规审核两层程序。

“合规审查关注的重点在于报告中的信息和数据,上市公司是否已经公告,新闻发布会是否已经发布,中间涉及到估值方面采用的数据真实性估值方法等是否合理,最后结论是否公允等。”一位券商合规部有关人士告诉21世纪经济报道记者。

各大卖方机构均设有合规部门,但所起的作用大小不一。据记者了解,大型券商合规部门审核较严格,部分中小型券商的合规部门则形同虚设,基本靠分析师自己把握。

一家中型券商卖方分析师就对记者表示,其所在的机构合规部门较弱,基本写完就发。

合规性风险

一旦机构合规审核缺位,分析师自我把关的要求便会降低,导致夸大其词博人眼球的研报在市场层出不穷。

“这是行业内非常不好的风气。”某大型券商分析师对21世纪经济报道记者表示,“好像认为谁声音大,股价就是谁拉起来的。部分中小券商希望把知名度打起来,所以研报标题会起得特别博眼球或者短时间内出具大量看好研报,将股价上涨的功劳都揽到自己身上。”不过,其认为,买方机构对于这种行为也并不会完全买账,最终还是会看研报是否有实质性观点和内容。

另有业内人士认为,目前市场上卖方研报大量过剩,也是卖方出研报时容易夸大并且紧贴热点的原因之一。“每天收到的研报中真正点开看的不会超过十分之一。”上海一位基金公司基金经理告诉21世纪经济报道记者。

正常情况下,券商分析师出具研报应该是价值发现的结果。如前述大型券商分析师告诉21世纪经济报道记者,当基本外部因素发生变化,公司盈利将获提升,存在预期差的时候才会推荐股票。

不过在实际中,卖方机构撰写研报还会受到其他多种因素影响。比如,不管是监管还是机构均要求分析师撰写的研报中不得出现非公开信息,但实际操作中,分析师们往往能接触到大量非公开信息。

深圳一位中型券商分析师对记者表示。但其认为这也是上市公司信息披露不健全所造成的,是否应界定为内幕信息有待商榷。

实际上,这类非公开信息往往能够影响到分析师在研报中的观点。此外,据记者了解,买方机构对分析师是否出具研报也有一定影响力。

前述中型券商分析师告诉21世纪经济报道记者,在与买方机构交流观点时,也会碰到买方推荐分析师关注某只股票的情况,部分是基于交流性质,而在某些情况下则会暗示“帮忙推票”,“大多数研报都难以避免石沉大海的命运,影响股价的因素太多,研报作用不能说没有,个人认为不大”。