北京时间19日彭博报道称,国际指数编制商MSCI Inc.本周将公布举世瞩目的A股年考结果,对于追踪其指数的基金经理而言,倘若中国四度叩关成功,恐怕难免会担心这个全球第二大股市带来的额外风险。不过彭博的独家数据分析也许可以让他们放宽心。

MSCI今年3月提出了一项缩小化方案,建议只纳入可以通过“沪港通”和“深港通”买卖的大盘股,从而将可能纳入的A股股票数量从448支减少到169支。按照该计划,A股在MSCI中国指数中的建议权重从3.7%降至1.7%,在MSCI新兴市场指数中的权重则从1%下调至0.5%。

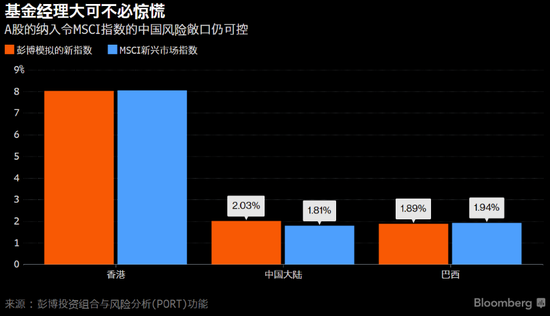

彭博根据以上条件,模拟出A股纳入MSCI后新的新兴市场指数并生成了新的投资组合。通过投资组合与风险分析(PORT)功能分析发现,纳入A股后对中国的风险敞口虽然有所扩大,但是幅度却非常有限。

如上图所示,当前的MSCI新兴市场指数中,香港股票对风险的贡献程度最大,比重高达8%。位居第二的巴西贡献率在1.94%,中国大陆以1.81%次之。若纳入A股后,中国会超过巴西升至第二位,但贡献度也仅仅增加到2.03%。换而言之,A股0.5%的权重,伴随的是风险增加0.22个百分点。

“中国的A股市场和全球股市的关联度并没有那么高,”KraneShares驻纽约的首席投资官Brendan Ahern在接受彭博采访时表示,A股的纳入不会对MSCI新兴市场指数造成大的冲击,“相反,只会为那些追踪该指数的基金经理打开这个巨大市场的大门。”

中国A股的市值在世界上仅次于美国,但中国股票在全球基准股指的�比仍偏低。过去三年,A股闯关MSCI均告失败,主要问题围绕在市场进入、资本管制和监管框架等议题。数家海外基金公司此前均表示,MSCI应该对A股敞开大门,因为6.8万亿美元的市场体量令任何人都无法忽视。

流动性

彭博的分析还显示,投资者也无需担心流动性风险。以售出成本来衡量,有望纳入MSCI指数的这些中国股票流动性风险非常低。与MSCI新兴市场指数中其它地区的股票相比,A股的流动性风险系数排名倒数第五。

“指数基金带来的增量资金很少,主动型基金经理可以选择不加仓偏离指数,即使被动型基金无法做到,但初始资金也会很少,影响将非常有限,” 交银国际驻香港的首席策略师洪灏在接受彭博采访时表示,即便MSCI纳入A股,对基金经理的影响也不会大。

在Ahern看来,真会让基金经理们感受到切肤之痛的可能是一直被忽视的托管费问题。“以股票数量来看,有望纳入的169支A股股票占现有MSCI新兴市场指数成份股数量的五分之一左右,但是权重只有0.5%。”

“这就意味着追踪该指数的基金经理只能用不多的资金来买很多只股票,然而证券托管费是按照个股数量来收取的,所以即使建的仓位小,基金经理还是会因为多出了五分之一的股票而多交很多托管费,” Ahern在接受采访时表示,“这是没人提及、但是基金经理都不愿意看到的。”

无论如何,MSCI将在北京时间6月21日凌晨宣布自己的审核决定。尽管国际大行看法各异,投资者还是充满了期待。彭博根据MSCI拟纳入的169支A股定制的指数显示,该指数今年以来上涨6.3%,其中几乎一半涨幅由本月所得;相比之下,上证综指今年涨0.9%,本月以来仅增0.5%。