一年时间,审核了234起上市公司并购重组申请,其中通过210起,未通过22起,通过率89.74%。这是证监会第六届上市公司并购重组委交出的年度“成绩单”。

截至7月8日,新一届的并购重组委履职整一年。这也是被称为“史上最严”《上市公司重大资产重组办法》新规出台运行的一年。对比往年同期,过会并购重组项目数量大幅下降,借壳上市更加理性。市场人士预期,盘活存量,并购重组将进一步积极发挥资本市场引导作用,服务国家脱贫攻坚战略和行业。

并购重组的监管方式主要是三类:行政审批、交易所披露和现场监管。目前大约10%需要通过上会审核的行政审批方式进行,主要是涉及类型包括发行股份购买资产、吸收合并以及借壳上市的模式。

从2016年7月以来各月份并购重组的上会数、通过率和被否率,体现出在“史上最严”并购重组办法下,监管层鼓励对产业整合、盘活存量的并购重组的支持,以及逼退忽悠式重组、跟风重组等行为的决心。

此外,据统计,通过交易所质询、现场检查监管的方式,2016年主动撤回的多达60多单。

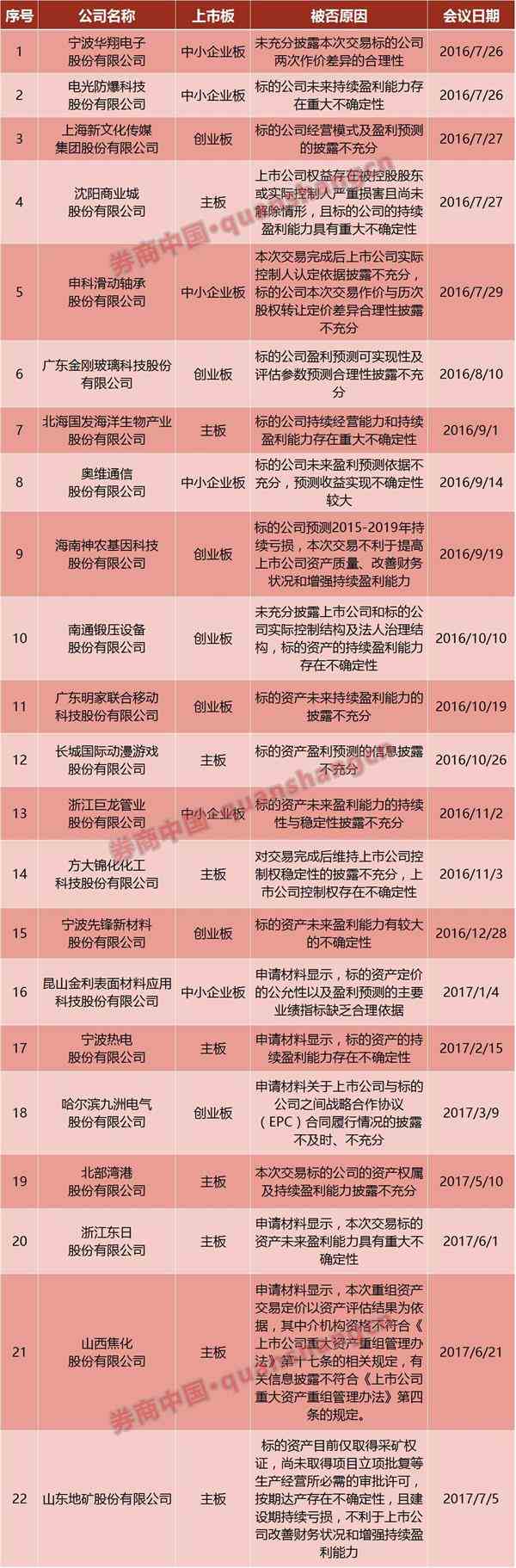

盈利和信披问题成被否重灾区

截至7月6日,新一届并购重组委委员共审理了234起上市公司并购重组申请,数量较上年同期减少逾一半。其中,通过审核210起,通过率89.74%;未通过审核的22起,被否率为9.4%;两起取消审核。

从被否原因来看,22起被否案例中,标的资产盈利能力问题仍是被否的“重灾区”,涉及17起。监管部门对盈利要求的严苛从神农基因收购案中可见一斑。

在第二次过会时,虽然公司对盈利预测进行了针对性调整,且与波莲基因股东黄培劲的业绩承诺补偿协议也写入了草案里,但监管部门仍然没有放行。同样标的资产盈利能力问题被否的还有浙江东日、北部湾港、宁波热电、先锋新材等,分别来自不同板块。

标的资产持续盈利能力一直是并购重组的重要审核要点之一。根据所披露的重组否决原因可以看出标的公司商业模式披露不清晰,标的资产处于亏损状态,上市公司控制权存疑,未来存在较大整合风险都能导致证监会判断该标的未来盈利能力具有较大不确定性。

另外,从过会情况可以看出,证监会仍在不断强化上市公司并购投资信息披露,因信息披露存在瑕疵被否的案件有10起。目前被否案例中,包括上市公司实际控制人是否发生变更、整合后的上市公司治理架构安排、标的公司经营模式及盈利预测、交易标的公司的资产权属、标的资产定价合理性、以及上市公司与标的公司之间战略合作协议合同履行情况等披露不充分等原因。

而其他被否原因包括标的资产权证不齐、上市公司权益存在被严重损害且尚未解除情形、中介机构资格不符合《上市公司重大资产重组管理办法》第十七条的相关规定等。

条件不会降,速度可能快一些

自并购重组新规实施以来,市场一直波澜不惊,而这样的情况从上月开始发生变化。6月中旬,证监会主席刘士余在中国证券业协会第六次会员大会上的讲话被外界解读为对并购重组释放积极信号。自此,从安排并购重组上会频率和上会企业数量缓慢提速,到新规实施后首例“借壳上市”通过审核,市场好像总有小惊喜不断。

接近监管层人士表示,其实外界一直对并购重组新规有误解。并购重组是企业发展壮大的重要方式,通过重组不断提高上市公司质量,通过产业整合实现“1+1大于2”的效果,也可以盘活存量,对支持供给侧结构性改革、服务实体经济意义重大。

并购重组新规主要是对借壳上市条件进一步严格规范,“对于想借壳上市的企业,虽说标准提高了,但只要按照规范走是没有问题的。”上述人士表示。

自《重组办法》实施之后,规避借壳上市行为是重点监管对象。

据公开信息,有4家涉及控制权变更且注入资产的重组方案相继被并购重组委否决。这些方案的共同特征是,先把控制权卖给甲,同时再买乙的资产,新购买的资产体量较大,且与原主业明显不属于同行业或上下游。由此,上市公司在很短时间内不仅变更了实际控制人,还对原主业作了重大调整。

一位券商投行人士表示,从4起案例可以看出,并购重组不能仅仅从规则角度考虑,而要更多的从上市公司发展,不制造新风险的角度出发。表面上看,通过这类手法规避掉了认定借壳的新规。但实际上,从法理的角度来讲,新的主人进来了,带来了还不是自己的家具,这比被认定为借壳上市风险更大。“如慧球科技发生的问题,就在于融钱后造成了控制权不稳定导致的。”他说。未来,忽悠式重组、规避重组上市行为等仍将是监管重点。为了防止忽悠式重组、虚假重组,监管部门还加大了现场监管力度。

刘士余指出,证券公司要在并购重组、盘活存量上做文章,为国企国资改革、化解过剩产能、“僵尸企业”的市场出清、创新催化等方面提供更加专业化的服务,加快对产业转型升级的支持力度。

前述接近监管层人士表示,需要看到,目前部分上市公司由于规模小,市场风险影响了企业发展,需要解决它的问题。并购重组是提升上市公司质量的重要手段,考虑到我国以散户为主的投资者结构。如果能够通过并购重组盘活存量,对中小投资者也是一种保护。总而言之,发挥资本市场引导作用,服务国家脱贫攻坚战略和行业,“条件不能降低,速度可以快一些。”

最严委员否决率高达20%

最后八卦一下,2016年7月8日,证监会宣布并购重组委完成换届。根据规定,并购重组委委员分成召集人组和专业组,其中专业组分为法律组、会计组、机构投资人组和金融组。

根据规定,并购重组委委员每届任期2年,可以连任,连续任期最长不超过4年。目前这一届委员任期已过半。由于存在需要回避或者因故不能出席会议情况,并购重组委员上会审核企业数差别较大。如机构投资人组的史博委员审核并购重组上会企业数仅为7家,远低于平均数。

从通过率来看,金融组江禹委员、召集人组姜翼凤委员、会计组李惠琦委员、法律组徐建军委员、机构投资人组冀洪涛五位委员可谓是各自小组的“铁面判官”,否决率依次为20.00%、18.75%、18.18%、14.81%和14.71%。反之,姜诚君、徐萍、张京京、史博、肖力则可称为各自小组的“最温柔”考官,否决率都在个位数。

不得不说,这一比率仅是对委员与其出现过的并购重组工作会会议结果的关联分析,并不一定代表委员与审核结果存在直接的因果关系。《工作规程》第二十五条规定,并购重组委以记名投票方式对并购重组申请进行表决。并购重组委委员不得弃权。表决票设同意票和反对票。表决投票时同意票数达到3票为通过,同意票数未达到3票为未通过。所以,上会案件是否通过,是小组决定。