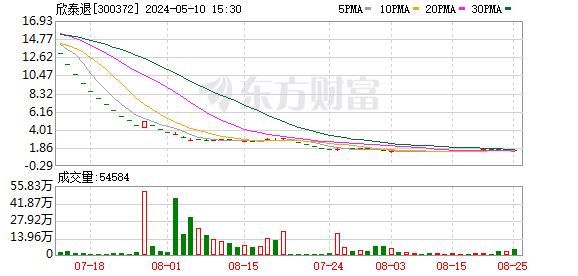

8月2日,距离最后交易日期已不足一月的欣泰退(300372.SZ),终盘报收1.38元/股,跌幅9.8%。

自1999年琼民源A(000508.SZ)开A股退市先河,到去年7月欣泰退因欺诈发行,成为IPO造假引发的退市第一股,再到今年新都退(000033.SZ)被监管层认定恢复上市失败,从而被终止上市,近20年来,沪深两市退市企业虽屡有出现,但终未能形成常态化。

数据亦显示,自琼民源A退市迄今,两市已有逾百家企业(包含B股)退市,即使单以A股而论,数量也超过60家。但相比于2015年以前的案例,最近三年退市的多家企业呈现出了不同特点,即类似欣泰退这样的涉嫌违法而被退市的案例开始出现。

但正如上述提及,目前A股退市常态化的制度仍未确定,而这也成为过往资金围猎退市概念股的最大诱因。然而,随着监管层近期频繁表态将完善退市制度,也随之引发市场估值逻辑的改变。

三个典型案例

对A股投资者来说,“退市”一词曾长久地存在于各自的概念中,而从未在现实中露面,直到退市博元(600656.SH)的出现。

2016年3月,上海证券交易所发布公告称,正式决定退市博元终止上市,后者由此成为A股因涉嫌重大违法行为而遭到退市的第一股。

从2014年因涉嫌信息披露违规而遭到证监会立案调查,到披露该年年报称“无法保证真实性”,再到2015年因信披违规等犯罪行为被移送公安机关,再到去年最终被确定退市,以及在去年5月13日遭到摘牌,退市博元的退市之路似乎略显漫长。

而当市场仍未从退市博元的案例中消化时,欣泰退事件的爆发,又再度吸引了市场的目光。

2016年7月,在证监会的例行新闻发布会上,发言人对外披露了欣泰退将被强制退市的消息,理由则是欺诈上市。这在当时是一个颇为令市场意外的消息,即使是欣泰退当时的实控人温德乙知道这个消息,也是来自于21世纪经济报道记者的采访。

对投资者而言,欣泰退的退市被认为是A股的一个标志性事件,这其中不仅因其是首家因IPO造假而遭到退市的唯一一家上市公司,还是创业板首家被强制退市的企业,而且监管层在随后多次的对外表态中,均提及其将“一退到底”无法再度上市。

另一个案例是新都退。今年5月17日,深交所发布公告称,将对新都退作出股票终止上市的决定,原因则是其恢复上市未达到有关要求。

新都退此前的公告显示,公司因违规为关联方提供担保等事项,2013年、2014年连续两个会计年度的财务会计报告被出具无法表示意见的审计报告由此自2015年5月21日起被暂停上市。

最终,新都退经审计后的2015年度扣非净利润仍为亏损,由此触发退市标准。

上述三个案例出现的各自背景和原因,也成为了近20年来,A股所有退市企业的一个缩影和样本。

数据显示,A股62家退市的上市企业中,因业绩亏损,抑或恢复上市失败的退市案例,占据了其中的绝大多数;而类似退市博元和欣泰退这样的,目前在国内二级市场仍属于少数。

退市制度执行待完善

正如上文提及,因为A股目前类似退市博元和欣泰退这样的强制退市案例仍占比很小,资本市场的退市制度仍需完善。

以欣泰退的案例为例,作为IPO造假而遭强制退市的首家企业,其也是目前唯一一个有此结果的案例,但目前A股市场中,因IPO造假而未被退市的上市公司,仍有存在。

远有2011年上市成功的万福生科(现名佳沃股份:300268.SZ).

2013年3月,万福生科发布自查公告,承认公司在2008年至2011年期间,累计虚增收入7.4亿元左右,虚增净利润1.6亿元左右。随后当年8月,万福生科公告公司时任董事长龚永福因涉嫌IPO造假、信披违规等行为,被公安机关依法刑事拘留,上市时的保荐机构平安证券,亦在随后领到巨额罚单,但公司最终未被强制退市。

近则有2014年登陆深交所中小板的登云股份(002715.SZ).

2015年10月,因上市一年后即出现净利润暴跌,被怀疑IPO时涉嫌造假,登云股份遭证监会立案调查。今年5月,证监会最终将登云股份的行为,确定为在IPO申请文件和上市后年报中,均存在虚假记载、重大遗漏等违法事实。

“意外”的是,登云股份最终遭到的处罚是公司被给予警告、责令改正和60万元罚款,相关责任人亦只有罚款、给予警告等处罚。而在登云股份这一处罚结果出炉后,外界即质疑这一处罚是否过轻。

对此,有券商人士认为,IPO造假的两种行为中,一种是利用财务造假以达到符合IPO门槛,另一种则是虽然存在财务造假行为,但金额占比不高,即使剔除造假情况也不会影响到IPO上市条件,“登云股份可能属于后者”。

同时,根据2014年证监会发布的《关于改革完善并严格实施上市公司退市制度的若干意见》,其中“实施重大违法公司强制退市制度”一则提及,对欺诈发行公司实施暂停上市,前提亦是因IPO造假而致使不符合发行条件的相关方才适用。

不过,该份文件亦随后提及,因上市公司信披文件存在虚假记载等情况,从而受到证监会行政处罚,并且因违法行为性质恶劣等,在行政处罚决定书中被认定构成重大违法行为后,也将由交易所依法作出暂停上市。

万和证券策略分析师张品则认为,从上述案例的不同来看,由于监管政策是变化的,欣泰退案例的出现恰好是监管趋严的时间。

“但是法律法规不能回溯,这是立法的原则。另外,即使是(IPO)造假,也有程度的区别,也就是说标准是一样的,但程度有区别。”张品解释。

不过,香颂资本执行董事沈萌却表示,欣泰退与登云股份等案例不同的结果,归根结底不是退市制度的问题,而是制度的执行问题。

沈萌解释,尽管不能逢IPO造假就要求强制退市,但对触及造假红线的企业,从严监管、处罚,才能切实保护投资者,而在IPO提速常态化下,更需要实现资本市场的“有进有出”,而这需要退市的常态化。

而实际上,今年来,包括证监会和两个交易所,已经对外多次表示,为保证上市公司质量,将着力完善退市认定标准和决策机制,严格执行退市制度。