茅台酒喝不起就算了,现在连茅台股也买不起了——当贵州茅台股价突破500元后,这句话从吐槽变成了现实。

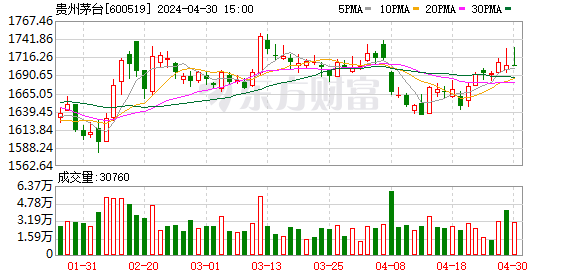

贵州茅台周一创下历史新高,盘中突破500元大关、达到500.1元,收盘价为499.83元,成为A股有史以来的第一只500元股(每股注册资本可比的情况下),再次捍卫股王名号。

不过,这样的股价让大部分个人投资者无缘股王,因为成交一手就要5万元、两手就要10万元,而当前A股市场大部分账户的市值都不足10万元。

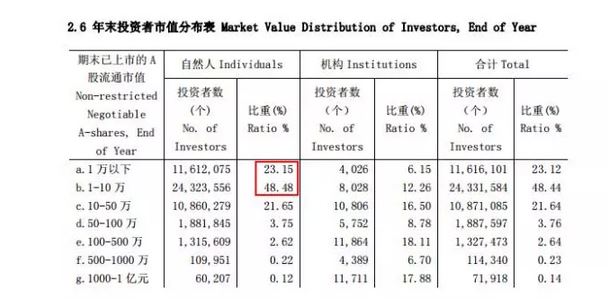

根据中证登2009年-2016年期间披露的历史数据,A股市场持股市值10万元以下的投资者平均占比为80.61%,绝大多数时间该比例都超过70%,仅在2015年牛市期间曾低于70%。

这意味着,A股市场的持股账户中,超过70%的自然人账户无力购买2手贵州茅台。

在产品端的贵州茅台酒也不好消费。截至目前,飞天茅台53度500ml一瓶酒官方零售价是1299元,但这一标准频频被零售终端突破,消费者要么需要加价、要么需要抢购。于是,这也出现了厂商主动要求控价的新奇场面——别人做生意怕卖不了高价,贵州茅台做生意怕价格太高。

截至目前,剔除次新股,两市共有12只个股在7月以来创下历史新高,其中8月共有7只,法拉电子、贵州茅台和中炬高新均在今天刷新历史新高记录。

七成股民买不到两手茅台

当股价突破500元、创下A股最高价记录后,贵州茅台宣告了价值投资的成功,也为A股市场是否存在长期牛股做了一次实例回答,但后续的股票投资似乎和小散户们没什么关系了。

因为超过七成股民都无力投资两手贵州茅台。

中证的历史数据可以验证这个观点。从2009年9月至2016年年底,中证登一直有披露详细的投资者结构,其中包括备受关注投资者市值分布表,该表具体披露了当前市场投资者的大致市值规模。

下图是2015年年末的数据,原来是长这个样子的表格:

从2016年12月以后,中证登不再披露上述数据了。不过没关系,A股投资者的结构相对稳定,在未发生超级牛市的前提下,历史数据依然可以作为当前的参考。

纵观中证登的历史数据,持股10万市值以下的投资者一直是A股市场的主力,占比基本稳定在70%-80%,仅在2015年牛市期间的3月、4月、5月和6月期间,该比例才低于70%。

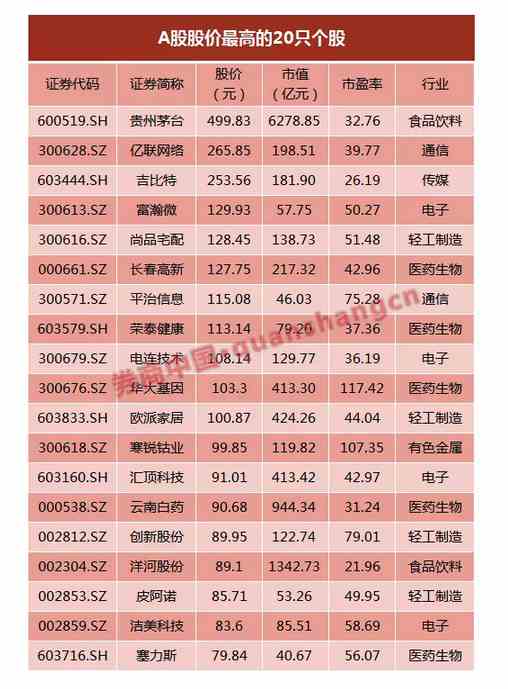

除了贵州茅台外,A股还有哪些可能让人买不起的股票?据统计,A股市场当前还有105只个股股价超过50元,有10只个股超过100元,亿联网络和吉比特股价超过200元,分别达到265.85元和253.56元,购买一手需要超过2万元。

此外,富瀚微、尚品宅配和长春高新的股价也较高,分别达到129.93元、128.45元和127.75元。

机构齐喊将涨价,后续看高600元

尽管股价已经创下A股历史记录,但机构依旧集体看好茅台后市、看高股价到600元,其中最乐观最机构已经看到了637元,在此背后,是机构集体预测贵州茅台将重新进入涨价周期。

中银国际在一份研报中表示,贵州茅台中报收入、利润和预收款都超预期,公司在2018年提价的概率较高,业绩成长确定性高,预计2017年每股收益为17.02元,维持买入评级,目标价格上调至 600.00 元。

申万宏源称,2002年以来,茅台出厂价从218元到819元,年复合增速达10%,其中819元的出厂价已经维持5年未变,2017年批价涨幅已超预期,2018年提价预期强烈。此外,茅台是整个白酒行业真正掌握定价权的公司,对标国际烈酒巨头帝亚吉欧,茅台重回收入利润加速增长阶段,盈利能力优于国际龙头,高分红享受估值溢价。

申万宏源将贵州茅台的12个月目标价上调至了600元,预计2017年EPS为17元。

中泰证券也给出了576.9元的目标价,认为从中长期来看,茅台酒总体供应偏紧,未来 2-3 年公司收入复合增速可达 20%以上。

中泰证券表示,未来三年每年可新增茅台酒约 2000 吨(年复合增速约 7%),根据目前消费升级趋势和渠道低库存水平,判断茅台已进入补库存周期,未来三年茅台酒每年可新增消费量 10%左右,即 2017-2019 年茅台酒供应量总体偏紧,中长期价格上行趋势确立,唯有通过提价来实现量价均衡。

东方港湾公司董事长但斌在接受券商中国《资智通鉴》栏目采访时表示,真正的好公司,理论上是没有卖出的那一天。茅台的产量快速增加,价格大幅增长,只要中国白酒文化不变,它就像一座液体金山一样。

五年的白酒周期轮回

查理芒格曾说,真正的好公司众所周知,但好公司的问题通常都是太贵了。那在A股白酒股这个问题上,则是大家都知道贵州茅台是好公司,但当贵州茅台真的在2014年“跌落神坛”变得便宜、80多元一股的时候,却少有投资者敢于果断下注。

2012年曾是白酒行业的景气顶点,时不时就能听到有资本跨界到白酒行业——就如前年的互联网金融一样热闹,但以白酒塑化剂事件为起点,白酒行业开始走入下滑周期,直到2015年才开始恢复。

白酒企业真的复苏了吗?事实上,这次复苏似乎并非全行业的盛宴,反而更像是全行业的一次洗牌历程:少数一线白酒越活越好,大多白酒企业仍难以回到业绩峰值、甚至还有掉队迹象。

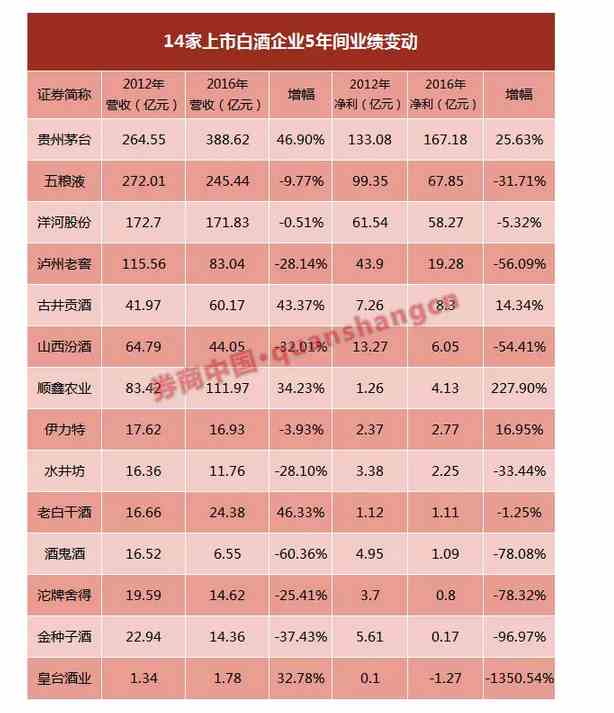

据统计,2012年期间,A股共有14家上市白酒企业,基本都处于历史的业绩顶峰,合计营业收入1126.06亿元、合计净利润达到380.90亿元。但过了五年后的2016年,14家公司合计营收为1195.50亿元,只增长6.17%,合计净利润只有337.97亿元,甚至还下滑11.27%。

事实上,如果我们将贵州茅台剔除出去,在这五年间,上市白酒企业整体净利润将从247.82亿元下降至170.78亿元,整体在五年内下降77亿元,整体下滑达31%——因此,与其说是全行业复苏,不如说是贵州茅台一家复苏、强行拉高行业数据。

同时,贵州茅台是过去五年间唯一一家业绩没有下滑的白酒上市公司,最差的时候也只是增长放缓。

此外,在这五年时间里走出困境、业绩再创新高还有顺鑫农业、伊力特和古井贡酒等3家公司,2016年净利润分别为4.13 亿元、2.77 亿元和8.3亿元,分别比2012年增长227.90%、16.95%和14.34%。

与之相对,14家白酒企业中有8家在五年间年度净利润下滑超过30%,金种子酒、沱牌舍得和酒鬼酒的净利润下滑均超过70%,分别达到96.97%、78.32%和78.08%,2016年净利润分别只有0.17亿元、0.8亿元和1.09亿元。

五年时间打乱的还有原来的白酒上市公司营收座次。

2012年年期间,以营业收入排序,上市白酒企业前五名分别是五粮液、贵州茅台、洋河股份、泸州老窖和顺鑫农业,但在2016年,这一排名变成了贵州茅台、五粮液、洋河股份、顺鑫农业、泸州老窖:茅台从第二爬上第一、老窖跌落第五。