【权威数据】安邦850亿原保费断崖式下跌至0.57亿,华夏人寿仍是万能险大户!

来源:微信公众号 新浪金融 作者:半月

转眼之间,2017年已过一半,保监会对于万能险的监管仍未放松。

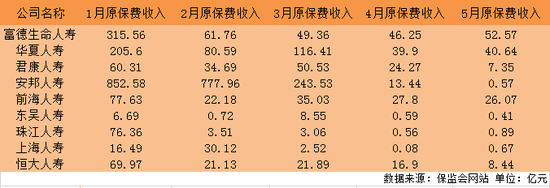

强监管之下,以往的万能险大户如今发展的如何?笔者更愿意从保费收入看起,各家保险公司的原保费收入在2017年以来是上升趋势还是下降趋势,万能险保费收入是否大幅滑落?

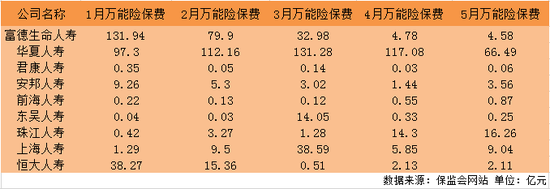

从保监会公布的整体数据来看,今年前5个月,人身险公司实现原保费收入15987.38亿元,同比增速29.95%;而以万能险为主的保户投资款新增交费约为3084.4亿元,同比降幅达到59.4%。而从个体来看,前5月有46家人身险公司万能险保费下降,其中下降超九成的险企有12家,29家险企万能险保费下降幅度超五成。

在笔者统计的这9家保险公司中,有这么几家公司的数据很有意思,值得进一步分析。

安邦原保费收入断崖式下跌至0.57亿

首先来看安邦人寿,据笔者统计,2017年5月,安邦人寿原保险保费收入急速下跌,为2017年以来最低,仅有0.57亿元。

要知道安邦人寿1月至4月的原保费收入为852.58亿元、777.96亿元、243.53亿元、13.44亿元,如今5月原保费可称为断崖式暴跌。

有媒体报道称,安邦人寿2017年开门红期间,原保费收入同比猛增的重要原因,就是将年金保险“长险短做”。如今,受监管处罚的影响,导致原保费收入如此惨淡。

原保费收入一路下滑的还有在资本市场赫赫有名的恒大人寿,数据显示,恒大人寿5月份原保费收入仅为8.44亿元,比4月份少了5成;而2017年1月至4月其原保费收入分别为:69.97亿元、21.13亿元、21.89亿元、16.9亿元。

华夏人寿仍可称为万能险大户

还值得注意的是华夏人寿,1月至5月这家险企的原保费收入分别为:205.6亿元、80.59亿元、116.41亿元、39.9亿元、40.64亿元,基本处于一个下降的趋势,下跌幅度非常大;

但再看这家公司的万能险保费,1月至5月分别为:97.3亿元、112.16亿元、131.28亿元、117.08亿元、66.49亿元,前4月万能险保费并未收缩,5月则急速下降,但仍然远超原保险保费收入。

在业内对万能险讳莫如深的时间点,华夏人寿万能险保费体量仍然巨大,在笔者所选取的9家样本中,位列第一,而且其他8家公司万能险保费综合都抵不过一家华夏人寿。

但也要清楚的是,2016年华夏人寿前5月万能险保费高达1237.03亿元,2017年前5月总和则为524.3亿元。

前海人寿5月万能险保费收入上涨

另外则是受人关注的前海人寿,前一段时间,关于前海人寿600亿退保金的说法沸沸扬扬。在产品开发受限的窘境下,前海人寿原保险保费收入相对较为平稳,基本徘徊在25亿上下。

但值得关注的是前海人寿万能险保费,数据显示,其1月至5月万能险保费分别为:0.22、0.13、0.12、0.55、0.87亿元,可以看出从4月开始前海万能险保费又有增长趋势,5月份达到0.87亿元。昔日在资本市场长袖善舞的宝能系,偃旗息鼓;曾使前海人寿迅速成长的万能险,如今也已大不同。

强监管时代

万能险曾是中小险企迅速做大、做强的“好帮手”,如今在保监会的一步步规范下,规模其实在大幅收缩。

未来,对于万能险的监管,保监也仍未放松。在审计署指出个别保险公司通过资产管理计划、万能险等筹资入市,影响资本市场秩序等问题后,保监会迅速回应称,将查找制度漏洞,进一步推动整改落实。

保监会表示,近年来万能险的快速发展潜藏较大的风险隐患。一是个别保险公司违背万能险自身发展规律,把产品设计成期限短、保障低的纯理财型产品,业务结构严重失衡。二是个别保险公司把万能险作为融资工具,激进投资,资产负债严重错配,给公司自身带来现金流等风险,影响了资本市场秩序。三是监管制度存在漏洞,在法人治理、资本真实性、资金运用、产品管理等方面监管不力。