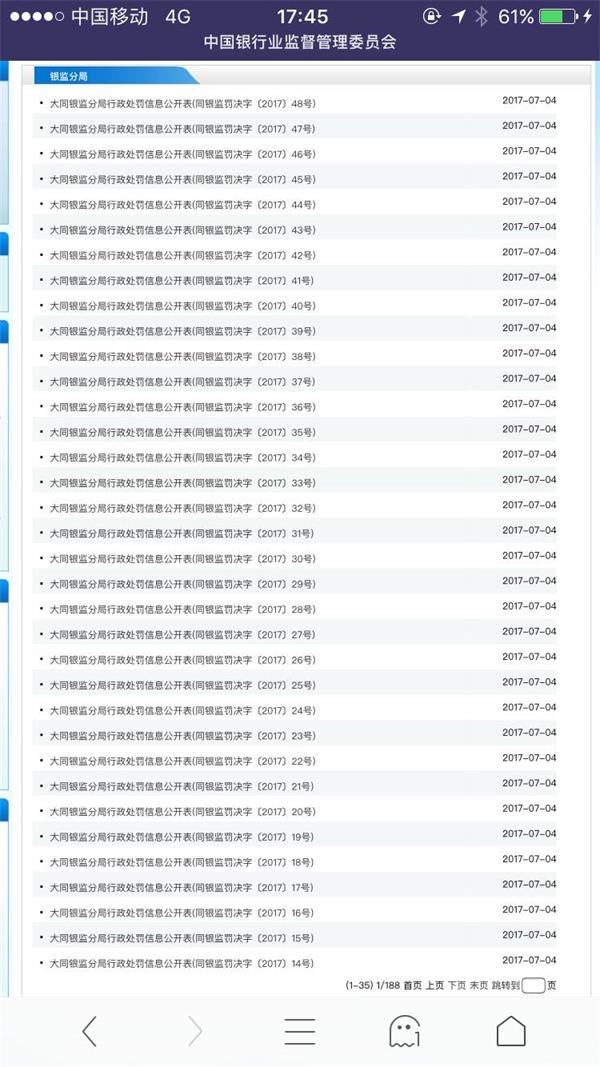

7月,与高温天气一样炙热的,还有商业银行“接到手软”的行政处罚。7月4日,大同银监局就“大手笔”披露了47张罚单。画风是这样的……

实际上,据媒体统计,仅今年二季度,银监会系统开出的罚单已超过500条。而且,超大额、超严“罚单”频出。

6月末,北京银监局披露6张罚单,其中,对民生银行北京分行、兴业银行北京分行开出的850万元、800万元超大额罚单引人关注。公开信息显示,两家银行的主要违法违规事实(案由)皆指向严重违反审慎经营规则。

除了超大额罚单,其他严厉的处罚措施也是震慑了银行业。

7月4日,天津银监局公布对张仲夏的行政处罚决定书(同银监罚决字〔2017〕29号)。张仲夏存在票据业务违规操作的违法违规事实,并对其负直接责任。依据《中华人民共和国银行业监督管理法》第四十八条,天津银监局决定,对张仲夏处以禁止从事银行业的行政处罚决定。在此之前,北京银监局也对某股份制银行开出了禁止终身从事银行业工作的行政处罚。

中国证券报记者翻阅了今年以来银监系统披露的数百张罚单,为各位看官归纳了一下银行业违规的“三宗罪”。

票据业务违规

严重违反审慎经营规则

信贷资金被挪用(违规流入楼市、股市)

上述三大领域可谓是银行业罚单的“重灾区”。

对此,大公国际资信评估有限公司金融机构部银行业组长梁荣栋认为,

过去10年,受益于银行业股改上市、国内外宏观经济金融大环境和政策强力推动,我国银行业经历了井喷式增长。但是银行业高增长背后隐藏的是,发展速度和质量的失衡。个别商业银行过分追求市场份额、规模和速度的“外延式”增长,而对管理、技术、队伍等“内涵式”发展重视不够,因内控执行不力、风险管理不到位带来的操作风险较为多发。近年来,银行业案件处于高发状态,既有侵吞挪用客户资金、违法违规放贷、“私售”等内部案件,也有骗贷、伪造票据等外部案件,操作风险管理面临诸多难题。

西部地区某银监局负责人对中国证券报记者表示,“很快我们也将披露一批行政处罚决定。目前‘三三四’各项排查仍在进行中,由于任务比较集中,我们的现场检查、行政处罚及银行本身的自查自纠只能同步进行。”

上述负责人进一步表示,银监部门披露的行政处罚时间往往有所滞后,从发现问题到真正做出处罚决定,一般需要一个月以上的时间。

换言之,随着“三三四”排查的持续深入,预计仍有一大波罚单“在路上”!预计接下来银监部门开出的罚单中,信贷业务、票据业务、同业业务仍是“重灾区”。

据透露,2016年至今年一季度,全国楼市普遍较为火热,导致部分信贷资金违规进入房地产领域,比如违规为房地产开发企业融资、个人消费贷挪作购房首付资金等行为此前并不鲜见。这些违规行为,也成为银监部门本轮风险排查的重点。

对于近年来快速膨胀的银行同业业务、理财业务,监管部门排查的重点在于是否按照“穿透性”原则和“实质重于形式”原则,准确进行会计核算、风险计量并足额计提资本;表外理财业务是否违规通过人为调整将非标准化转为标准化,突破非标监管指标等。

进入“罚单季”,各银行业机构的日子自然不好过。此前扩张最为快速的银行同业业务已明显“蔫了”。

中信建投证券宏观与债券研究团队首席分析师黄文涛称,

从普益财富的同业理财双周发行数量的数据看,去年11月后(和套利空间逐步消失的时间点吻合,此时同业理财能够吸收的同业资金显著减少)同业理财发行数量开始高点回落持续下滑,而推算至今年5、6月就会有不少3-6个月主流期限的理财到期,而仍在持续期和新发的同业理财量则已显著降低,因此在总量规模上就可显示为规模的大降。叠加在3月末4月初开启的持续的监管检查下,5月同业存单更净融资额负、到期不续,支撑同业理财的同业资金缺口更为加大,存续的同业套利链条正在消解。

展望未来,中国银行最新发布的《中国银行全球银行业展望报告(2017年三季度)》认为,金融“去杠杆”将持续推进。二季度以来,“一行三会”密集下发监管文件,积极开展专项整治工作,重点指向同业、银行理财、委外等业务,金融去杠杆的力度持续加强。相关政策推出将促使银行压降同业、理财以及投资业务规模,银行在资金市场的金融杠杆有望压降,杠杆水平的压降将使银行整体的期限错配压力有所改善,流动性水平有望回升。

交通银行金融研究中心高级研究员刘健认为,

一季度的同业资产负债已经明显收缩,在银行业总资产的占比也是明显下降,未来仍会保持下降态势。未来同业业务的发展方向,第一是回归流动性管理的本质,第二是加强合规金融,确保业务创新不绕开监管。

对于备受关注的房贷业务,多位银行业内人士透露,由于今年多个金融监管部门明确了个人房贷在新增贷款中的占比不能“超标”,不少银行近期已明显收缩了个人住房按揭贷款的信贷额度,预计收紧趋势下半年仍将持续。

融360发布的5月份房贷市场利率报告显示,5月全国首套房平均利率为4.73%,环比上升4.64%,同比上升6.29%。在融360监测的35个城市首套房平均利率中,最低的是大连,为4.43%;最高的是石家庄,为4.99%。

融360分析师李唯一表示,现行政策下,严控房贷增量是大势所趋。银行在房贷总额受控制的情况下,即使大幅上调房贷利率,其利润也十分有限,甚至无利润,只是仅仅维持收支平衡。从资源配置角度来看,这部分资金会配置到能产生更高收益的业务项目。近期房产交易量大幅下滑,说明成本与利润的权衡,使得部分银行将收缩甚至暂停房贷业务。不过,在政策框架内,也不会出现银行大面积停贷的情况。