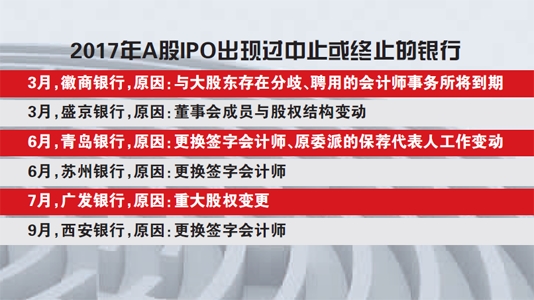

虽然今年A股IPO发行驶入快车道,但是目前仍没有银行成功登陆案例,排队的中小银行面临着各自的不同问题。据北京商报记者梳理,更换签字会计师、董事会核心成员变动及大股东存在分歧是今年银行从拟上市大军中暂时离队的三个主要原因。有的银行在中止审查后很快归队,有的银行则持续消失。业内人士认为,不论从竞争能力或是品牌形象等角度,登陆A股对于中小银行而言都是非常关键的一步,因此中小银行对此还是会有迫切的渴求。

三种“意外”按下上市暂停键

更换签字会计师

今年6月,青岛银行和苏州银行先后因为更换签字会计师从IPO的排队序列中暂时退出。3个月后,西安银行因为同样的原因中止IPO。其中,西安银行和苏州银行都没有透露会计师更换的详细原由,青岛银行相关人士表示是因签字会计师到期,所以进行了更换。不过,3家银行都表示,中止IPO审查是因出现“发行人主动要求中止审查或者其他导致审核工作无法正常开展的情形”,这属于证监会规定的拟IPO企业列入中止审查名单的四种情形之一。

一位会计业人士告诉北京商报记者,变更签字会计师对企业后续上市进程不会有实质影响。但是该人士也提到部分会计师变更的原因,可能是会计师本人觉得风险大,需要背负的东西太多,所以不愿意签字,而所在事务所还想赚钱,因此再选择一个愿意承担风险的会计师签字。

一位券商人士进一步表示,除了这3家银行中止IPO的情形外,负责本次发行的保荐机构、保荐代表人发生变更,以及会计师事务所、律师事务所或者律师发生变更的话,企业的IPO也会被叫停,因为证监会规定的四种中止审查情形中,还包括“申请文件不齐备等导致审核程序无法继续”。

国庆前夕,青岛银行因原委派的保荐代表人工作变动二度从拟IPO大军中离队,该行委托中信证券为公司的保荐机构,随后再次递交了恢复审查申请。另外,西安银行、苏州银行目前也已回到IPO审核正常序列中。

深陷与大股东矛盾

与上述银行的IPO暂停状况相比,徽商银行遇到的烦心事恐怕很难快速解决。今年3月,已登陆港交所的徽商银行表态“正在排队回归A股”,仅几天之后该行就发布了申请中止审查A股发行的公告。在公告中,徽商银行提及彼时聘用的会计师事务所“服役”接近期满。但更重要的因素是徽商银行提到的,“须就相关法律法规及证监会要求所涉及的部分事项与该行部分董事和股东进一步协商”,其中提到的“部分股东”,很快被分析人士指出,就是指徽商银行的大股东中静系。

2016年以来,中静系通过在H股一系列增持,晋升为徽商银行单一第一大股东。但随着中静系持股比例的增加,徽商银行公众持股比例也被稀释,低于监管划定的最低25%的红线。根据该行9月末发布的最新相关公告,该行H股公众持股量进一步降低到19.68%。英大证券首席经济学家李大霄在接受北京商报记者采访时表示,虽然不排除交易所会对部分企业实行有条件的“放行”,但公众股东持股量不低于25%的红线是企业上市的基本前提。这还仅是徽商银行和中静系对峙下的一个表现。一年前,徽商银行还曾与中静系在是否发行境外优先股的问题上提出了截然相反的两个方案,最终,主张不发行的中静系落败。今年6月,二者又提出不同的分红方案,提出更高股利方案的中静系再次被驳。

股权变更也会掣肘银行的上市进程。今年7月,广发银行中止IPO审查,该行相关负责人表示,“2016年广发银行发生中国人寿受让花旗集团与IBM信贷所持股权的重大股权变更,公司治理、发展战略、组织架构和业务经营均在相应优化调整”。

董事会成员与股权结构变动

今年3月末,盛京银行宣布撤回A股IPO申请,原因之一就是股权结构出现变动。公开资料显示,自2015年11月提交A股招股书后的一年多时间里,恒大多次大手笔买入盛京银行股份,导致后者第一大股东易主。

而盛京银行A股上市路遭遇折戟的另一个原因,是董事会成员也出现变动:掌舵该行16年的董事长张玉坤在2016年9月底辞职。直到今年6月,盛京银行发布公告称,辽宁银监局已核准张启阳担任盛京银行执行董事及董事长的任职资格,这才结束了该行董事长一职长达9个月的空缺。有业内人士认为,盛京银行的经历,无异于给正在A股IPO排队上市的银行一记警钟。上海明伦律师事务所律师王智斌表示,具备稳健经营的能力是公司上市成为公众公司的前提,股权结构不稳定、重要高管离职,这些都将对公司持续稳健的经营能力造成影响,并进而影响公司上市进程。

有相似经历的还有成都银行。2015年11月,成都银行的上市状态因申请文件不齐备首次变为“中止审查”,回归排队序列后,恢复至“已反馈”阶段。但到了2016年7月,成都银行上市状态二度变更为“中止审查”。成都银行表示,中止原因是由于该行的5位独立董事中有两位因个人原因辞职,导致该行独立董事人数不满足监管要求。目前,成都银行已回到IPO审核正常序列中。

业界解读

中小银行A股上市渴求强烈

从上述几家银行预披露A股招股书的时间来看,徽商银行是在2015年7月,盛京银行在2015年11月,青岛银行、苏州银行在2016年12月,西安银行在2017年1月。其实披露招股书后又中止或终止的这段经历只能算上市路上的一小部分章节,不少中小银行从最初的筹备到递交招股书甚至都花了五年以上时间,中途“弃A转H”再回A股的也不胜枚举。可以说,许多银行的上市路都可以写成一部“辛酸史”。

但也要注意的是,尽管不少中小银行“数年磨一剑”,上市前也不乏亮眼的业绩表现,然而一些通病仍存在于中小银行身上。著名经济学家宋清辉指出,大部分中小银行不但业务同质化严重、贷款集中度过高,而且地方债务在资产结构中占比过高等结构性问题特别突出,其潜在的风险或会导致银行IPO搁浅。此外,有些商业银行股权结构复杂、内控体系薄弱等问题也是阻碍其上市步伐的主要原因。他表示,当前广大中小银行亟须查漏补缺,如把控制风险放在首位,不能因为一些利益驱动随意扩大放贷规模,放松对贷款的审核等。

宋清辉提到的中小银行急于扩大放贷规模的表现,恰恰也是它们渴望快速发展的一个缩影。从各家银行中止IPO后的态度来看,冲刺A股的决心还是颇为坚定。例如青岛银行、苏州银行、西安银行都在处理完签字会计师变更后向监管部门递交了恢复申请,徽商银行则延长了A股发行方案的有效期。

业内人士认为,在今年密集监管政策的压力下,中小银行补充资本的压力愈加明显。对于银行来说,成功发行股票募集资金,是补充资本充足率的重要渠道。而近年赴H股上市的银行整体遭遇估值偏低、认购遇冷等窘况,因此A股更成为银行眼中的宝地。徽商银行董事长李宏鸣此前就提到,回归A股不仅为了拓宽资本补充渠道,并且能搭建更完善的境内外融资平台。