随着金融领域改革迈入深水区,银行业对外要进一步扩大开放;对内则展开“降杠杆、去非标、回表内”的治理。

尽管整个银行业质量有了大幅提高,但是面对外来挑战,国内银行业必须进一步提高自身质量,在更深层次、更高深度和广度上直面同业竞争。

那么,在经历了长达一年的金融“强监管”风暴后,国内各家银行的市场地位是否发生变化?哪些银行的实力能抵抗风险?哪些银行还需要强身健体?

截至5月31日,国内159家银行公布了2017年年报,《投资者报》对其财务数据进行了详尽解析,制作了《2017年百家银行竞争力体检报告》,而这是本报第四年推出该报告,力求为投资者发掘出更多具备竞争力、发展潜力的银行。

1

规模大扩张时代结束

随着金融去杠杆的推进,银行在资产规模扩张的道路上遭遇急刹车,大扩张时代宣告结束。

根据官方数据,截至2017年12月底,银行总资产为245.78万亿元,同比增长8.6%,而2017年一季度,银行总资产的增速超过14%。

各类银行中,总资产增速表现差别明显。股份制银行去年末总资产44.23万亿元,同比增速仅有3.1%,增速下降最快;五大国有银行总资产为87.17万亿元,同比增速为7.1%,略低于行业平均水平;城商行总资产为31.72万亿元,仍然保持高速增长,同比增速12.3%;农村金融机构总资产为32.83万亿元,同比增长9.8%,略高于行业平均水平。

具体到个案,部分银行逆势大增,但增速已不及往年。数据显示,截至5月31日,近九成银行总资产上涨,增速超过20%的有22家,超过30%的有5家。排名前五的分别为:江苏盱眙农商行、锦州银行、泸州市商业银行、汉口银行以及贵阳农商行。

江苏盱眙农商行是去年总资产增速最高的银行,增长34%至187亿元。其资产增加主要来自同业往来资产的贡献,从2016年的6.9亿元飙升至22.6亿元,同比增长226%。

锦州银行作为港股上市银行,近年一直高速发展,去年总资产为7234亿元,同比增长了34%,2016年的增速更是高达491%,净利润表现也不错,增长10.4%至89.77亿元。

记者注意到,资产增速排名前列的多数是农商行和城商行,其发展目标还是做大做强,规模扩张仍然重要。至于大中型银行,首要任务则是降杠杆,夯实质量。

数据显示,去年末国内总资产超过万亿的银行共有23家,排名前六的均是国有大行,依次是工商银行、建设银行、农业银行、中国银行、交通银行以及邮储银行,总资产均超过9万亿。排名第7的是兴业银行,总资产为6.4万亿元,连续两年超过招商银行位列股份制银行总资产第一位。招商银行、浦发银行以及民生银行三家银行位列第8至10名,总资产分别为6.3万亿元、6.1万亿元及5.9万亿元,规模增速分别为5.98%、4.78%及0.11%。民生银行规模增速下滑最明显,2016年增速高达30%,源自资产管理计划的飙升,而2017年整个行业面临“表外转表内”的压力,该行自然受到影响。

唯一下滑的是中信银行,同比下滑4.27%。该行对此的解释是主动“缩表”,向轻资本转型。

当然,在一片增长“放缓”的大中型银行中,还有正在追赶的银行。去年有三家银行首次跻身万亿俱乐部,分别为渤海银行、宁波银行以及盛京银行,规模增速分别为17.11%、16.61%、13.82%。

银行业竞争日趋激烈,实现万亿资产目标并不容易,徽商银行、重庆农商行、杭州银行、北京农商行以及上海农商行正在朝第一梯队进发。

2

整体业绩回暖明显

在“最强金融监管年”、“乱象整治”、“资管新规”、“存款难拉”等一系列重压之下,国内银行业还是交出了一份不错的成绩单。

数据显示,去年有79家银行归属于母公司所有者的净利润(以下简称“净利润”)实现双位数增长,10家盈利增长超过五成,31家增幅超过两成。

其中,盈利增幅最高的5家银行依次为:梅县客家村镇银行、大连银行、甘肃银行、江西银行以及贵阳农商行,净利润分别为:0.4亿元、18亿元、33.6亿元、28.7亿元以及1.98亿元,同比增幅分别为:197%、75.3%、75.2%、75%以及66.5%。

这5家银行中最有看点的是大连银行,自1998年成立后,该行持续稳定发展,但这种上升势头只延续到2013年,之后因经济下行、经营不善、资产约束以及股东关联交易等众多因素影响,其经营状况急转直下。2014年、2015年成为大连银行历史上最灰暗的时光,总资产缩水近400亿元;净利润则从2013年的23.17亿元降至2015年的1.29亿元,降幅高达94%。好在2015年东方资产收购大连银行股权,成为控股股东,经过两年的经营,依托东方资产全牌照金融平台优势,其经营业绩出现回升。2017年大连银行总资产为3819亿元,净利润为18亿元,同比增长75%,但是距离2013年的利润高峰还有一段距离。

年初闪电在港股上市的甘肃银行也是一个特别的存在。2017年该行年报业绩非常不错,净利润高达33.64亿元,同比大增75.1%,在上市银行中增速排名第一。但是到了2018年一季度,净利润同比仅增长5.26%,而上年一季度增速为76%,净利润增速出现骤降,业绩波动较大。

江西银行也在积极准备港股上市事宜,今年2月份就提交了上市预披露文件。该行盈利增长不逊于甘肃银行,连续两年高增长,增速分别为:117%、75%,至2017年净利润为28.7亿元。

除了上述三家银行,宁波银行、贵阳银行、长沙银行、成都银行、台州银行等利润增速也名列前茅,盈利分别为:93亿元、45亿元、39.3亿元、39亿元以及30亿元,同比增幅均超过20%。

另外,在最赚钱的31家银行里,邮储银行的表现可圈可点,去年末总资产超过9万亿元,净利润高达476.8亿元,同比增长20%,是“大象起舞”的典范。

3

蛟河农商行成唯一亏损银行

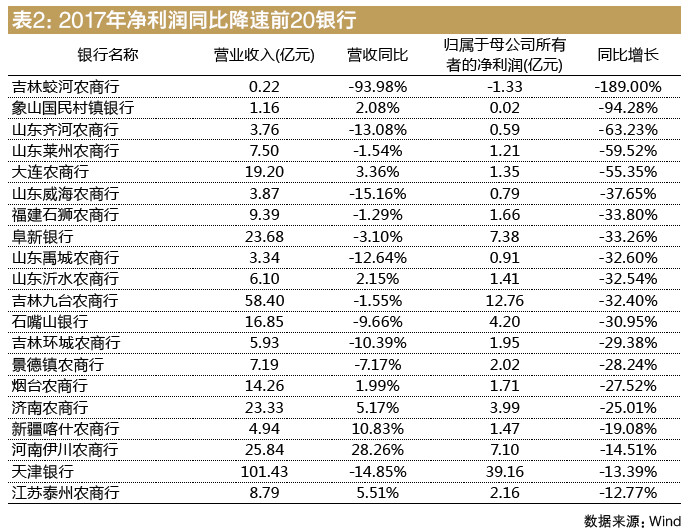

龙生九子,各有不同,整体业绩增长的同时,也不乏拖后腿的银行。数据显示,21家银行去年净利润降幅超过10%,5家降幅超过五成。

这5家分别为:吉林蛟河农商行、象山国民村镇银行、山东齐河农商行、山东莱州农商行以及大连农商行,净利润分别为:-1.3亿元、212万元、0.59亿元、1.2亿元以及1.4亿元,盈利降幅分别为189%、94%、63%、60%以及55%。

其中吉林蛟河农商行2017年底总资产为121亿元,较2016年下降24%,并且是统计中唯一一家亏损银行。

根据上海新世纪资信评估投资服务有限公司出具的评级报告,截至去年三季度末,吉林蛟河农商行一级资本充足率下滑至5.16%,面临巨额资本缺口,而2016年经营形势尚佳,净利润为1.5亿元,为何2017年经营出现恶化?该评级机构称,直接原因在于上半年该行的风险加权资产暴增。

此外,该行自身管理不规范也是重要原因。去年因违规购买理财产品,被吉林银监局处罚7744万元。需要注意的是,目前该行尚未对高达30亿元的理财产品投资计划进行计提,这意味着2018年有可能继续亏损。不仅如此,此前备受关注的侨兴债违约事件,该行也“触雷”,被罚200万元。

面临如此混乱的经营状况如何解决?《投资者报》记者欲对吉林蛟河农村商业银行进行采访,但多次拨打官网的办公室电话均未接通。

象山国民村镇银行作为宁波市首家村镇银行,经营也很惨淡。2016年11月在新三板挂牌,去年净利润降幅高达九成。年报显示,利润降幅较大的原因是资产减值损失,去年贷款核销高达5447万元。核销后,其不良贷款率仍然居高不下,高达2.01%。

另外三家盈利降幅前列的银行也多是农商行、村镇银行,抗风险能力还有待提升。

4

大行净息差明显反弹

净息差和生息资产是衡量商业银行竞争力的重要指标,也是商业银行核心监管的指标之一。

数据显示,生息资产排名前10分别是:工商银行、建设银行、农业银行、中国银行、交通银行、邮储银行、招商银行、中信银行、浦发银行以及民生银行,生息资产规模均超过4.5万亿元,这和银行总资产规模排名基本一致。不同的是兴业银行的生息资产跌出前10,中信银行跻身前10。

从同比增长角度看,排名前10的是锦州银行、赣州农商行、浙商银行、甘肃银行、郑州银行、渤海银行、广东四会农商行、江门新会农商行、成都银行以及盛京银行,增速均超过20%。

《投资者报》记者注意到,扩大生息资产规模除了通过增加存款端外,增加投资类资产、同业资产也是做大的方式。但是随着强监管和对表外理财的整治,同业、理财、非标业务大幅收缩,存贷款业务的重要性在提高,而这也符合银行业务回归本源的监管方向。

净息差方面,自2017年二季度开始,多数银行尤其是上市银行净息差持续收窄的颓势得以扭转,并开始反弹。苏宁金融研究院的研究显示,去年净息差对净利润增速的贡献从2016年的-16.62%回升至-5.97%。

从各家上市银行情况看,2017年无锡银行、张家港银行、吴江银行、工行、农行、中行、建行等7家银行净息差回升,全部为国有大行和农商行。凭借网点和客户优势,负债端成本率较低,所以净息差回升也促使农商行和国有大行的净利润增速更快反弹。

5

不良贷款率趋稳

不良贷款率和拨备覆盖率也是考察银行业绩非常重要的因素。根据原银监会公布的数据,2017年末银行业不良贷款余额从2016年末的15122亿元上升到17057亿元,同比增长12.8%,2017年末不良贷款率为1.74%,与上年末相比维持稳定。

由于2017年经济有所企稳,尽管不良贷款规模仍有所增长,但是不良贷款率相较于2016年趋于稳定。一个证明是作为国内银行业最重要的力量——上市银行的不良贷款率在降低,资产质量有所提升。

根据安永发布的数据,两地上市共有41家银行,去年不良贷款余额合计1.3万亿元,比上年末增加568亿元,加权平均不良贷款率从2016年末的1.65%下降至1.55%,降幅为0.1个百分点。

其中,大型商业银行不良贷款率较上年末下降0.15个百分点;股份制银行下降0.02个百分点;地方商业银行下降0.03个百分点;邮储银行下降0.12个百分点。

得益于不良贷款率的下降,2017年末上市银行平均拨备覆盖率较上年末上升10.96个百分点至224.57%。其中,大型商业银行拨备覆盖率较上年末上升14.41个百分点;股份制银行上升10.89个百分点;地方商业银行上升8.71个百分点;邮储银行上升53.08个百分点。

具体到各家银行上,资产质量最好的10家分别为:邮储银行、宁波银行、南京银行、重庆农商行、锦州银行、徽商银行、江苏常熟农商行、上海银行、浙商银行以及山东龙口农商行,不良贷款率分别为:0.75%、0.82%、0.86%、0.98%、1.04%、1.05%、1.14%、1.15%、1.15%以及1.17%。

拨备覆盖率排名前列的银行包括浙江苍南农商行、宁波银行、湖北潜江农商行、南京银行、重庆农商行、浙江海盐农商行、浙江德清农商行、江苏常熟农商行、邮储银行以及安徽利辛农商行,上述10家拨备覆盖率均超过300%,远远高于监管要求,抗风险能力较强。

综合不良贷款率和拨备覆盖率两个指标,邮储银行、宁波银行、南京银行、重庆农商行四家银行的资产质量最好。

6

烟台农商行资产质量堪忧

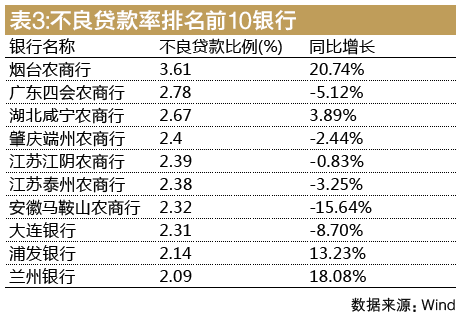

讲完了资产质量好的银行,再来看资产高风险银行。不良贷款率排名前10高的分别为:烟台农商行、广东四会农商行、湖北咸宁农商行、肇庆端州农商行、江苏江阴农商行、江苏泰州农商行、安徽马鞍山农商行、大连银行、浦发银行以及兰州银行,不良率均超过2%。

烟台农商行不良贷款率最高,达到3.61%,同比增长21%;不良贷款8.87亿元,增幅高达29%,可见该行资产质量正在快速恶化。实际上,这已是该行不良贷款至少连续第三年呈现“双升”态势。不良攀升自然拖累银行利润,去年该行净利润为1.71亿元,同比降幅达26.61%,且最近几年呈现逐年下降趋势。

另一方面,烟台农商行的拨备覆盖率则长期低于全国农商行的平均水平,并自2015年以来,连续三年贴近150%红线。年报数据显示,2014年至2017年各年末,该行拨备覆盖率分别为:171.11%、152.18%、150.85%和152.08%,分别较全国农商行对应时点平均水平低了65.41、37.45、48.25和12.23个百分点。

兰州银行的不良贷款率上升速度也高居榜首,去年不良率为2.09%,同比大增18%。该行解释称,主要是因为甘肃地区经济增速放缓,部分企业经营承压,还款能力下降,导致不良的产生。值得注意的是,该行正在筹备上市,如此高的不良资产恐对IPO带来不利影响。

另外,兰州银行调节利润的能力也不强,去年拨备覆盖率为176.1%,尽管符合监管要求,但低于国内商业银行平均拨备覆盖率181.42%。

所以,尽管行业整体不良贷款率呈现下降趋势,但是由于各地经济状况以及风险控制能力的差异,各家银行的资产质量仍分化明显。

进入2018年,银行业严监管的基调基本不变,大大小小的罚单也使得银行在业务开展时更注重合规性,业务回归本源这一趋势将延续。苏宁金融研究院认为,可以预期的是,单纯依靠规模扩张促进业绩增长的路子已不好走了,存款优势明显、客户基础扎实、具有负债成本优势、资产质量优质的银行作为银行业中的“好学生”,将获得更多的奖励和回报。