随着《关于加快发展商业养老保险的若干意见》在第177次国务院常务会议上获得原则通过,专业养老保险公司的经营和发展情况愈发受到关注。

根据21世纪经济报道记者梳理,目前,已经开业的养老保险公司共有7家,分别为太平养老、平安养老、国寿养老、泰康养老、长江养老、新华养老和安邦养老,主要经营企业年金、团体保险和养老保障管理业务。

其中,5家养老保险公司集中成立于2005年和2007年,相继获得企业年金受托管理、账户管理和投资管理资格,形成了以国寿养老、长江养老为代表的专营企业年金等信托型资产管理业务的发展模式,以及以平安养老、泰康养老、太平养老为代表的兼营企业年金和团体保业务发展模式。2家养老保险公司新近成立于2013年和2016年,分别为安邦养老、新华养老开业,二者尚未获得企业年金资格。此外,2016年,人民养老获批筹建。

太平洋人寿董事长、长江养老董事长徐敬惠认为,商业养老保险全面参与养老金管理大有可为,尤其是养老保险公司,作为国内最早的一批养老金专营机构,可以充分发挥其专营各类养老金业务的专业性与综合性优势,更好地参与养老金管理,并且打通养老金管理的上下游产业链,为养老金的市场化、专业化运作提供持续的价值贡献。

三类业务各领风骚

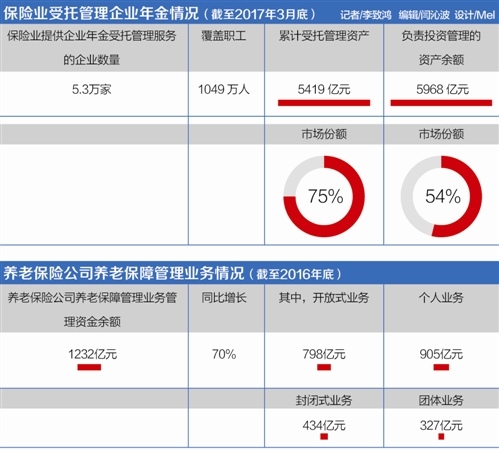

目前,养老保险公司主要经营企业年金、团体保险和养老保障管理业务。首先,养老保险公司承担企业年金和职业年金的核心管理职责。保监会数据显示,截至2017年3月底,保险业共为5.3万家企业提供企业年金受托管理服务,覆盖1049万职工,累计受托管理资产5419亿元,市场份额达到75%,负责投资管理的资产余额5968亿元,市场份额达到54%。

泰康集团执行副总裁兼首席投资官、泰康资产首席执行官段国圣认为,保险类公司管理企业年金的优势在于,其投资目标和文化与企业年金的特性匹配;股东拥有庞大销售网络,可以在企业年金业务的获取上与管理人形成合力;在资产配置能力上具有明显优势。

其次,包括平安养老、太平养老、泰康养老在内的经营保险业务的养老保险公司,主要定位于团体保险。“这样便于将企业年金与团体保险这两类对公业务资源共享,并与集团内寿险公司业务范围有所区隔。”某养老保险公司业务负责人解释称。

再次,截至2016年底,养老保险公司养老保障管理业务管理资金余额1232亿元,同比增长70%。其中,开放式业务798亿元,封闭式业务434亿元;个人业务905亿元,团体业务327亿元。

上述养老保险公司业务负责人透露,“养老保障管理业务包括方案设计、受托管理、账户管理、投资管理、待遇支付、薪酬递延、福利计划、留才激励等服务事项。目前,整体业务增速有所放缓,这与保监会先后下发两个加强养老保障管理业务监管、防范风险的文件,及‘资产荒’ 导致优质投资标的减少不无关系。此外,个人业务、开放式业务发展速度加快,说明个人财富管理市场需求旺盛,选择产品时兼顾资金流动性和收益性要求。”

激烈竞争下的攻守之道

事实上,经过多年发展,养老保险公司在养老金资产管理领域的优势逐步显现。具体而言,牌照齐全,包括企业年金受托人、投资管理人、账户管理人等牌照;并且依托股东或自身分支机构优势,普遍建立了布局全国的机构网络;此外,养老金积累周期长、保值要求高,与保险资金的风险偏好、投资策略基本一致,养老保险公司可以将其在保险资金运用上的经验移植到养老金管理领域,将实现绝对收益与相对收益相结合的投资目标,博取更丰厚、更稳健的收益。

值得一提的是,6月21日,国务院常务会议原则通过的《关于加快发展商业养老保险的若干意见》,制定了商业养老保险到2020年的发展目标,明确了商业养老保险在完善养老保障体系、促进养老服务业发展、服务经济提质增效升级中的作用和任务,提出了加快发展商业养老保险的支持政策。

不过,挑战如影随形。长江养老党委书记、总经理苏罡坦言,银证保三大监管体系积极探索面向个人养老金的金融产品创新,个人养老金产品形式将更加丰富,银行、基金、保险的竞争也将更加激烈。

同时,企业年金市场后续发展空间不足,价格竞争有所抬头。“预计企业年金规模增长速度放缓,主要因为一些周期性行业,如煤炭、钢铁企业经营困难,增量变缓,需要依靠投资实现升值。由于企业年金市场空间不及预期,加上具有这一业务资格的金融机构众多,导致价格竞争有所抬头,个别机构在投标时报出明显过低的管理费。”一位养老保险公司管理人士表示。

此外,与基金公司相比,养老保险公司是对养老金的全流程管理,而基金公司只是负责投资,因此养老保险公司一般分支机构多,管理层级多,体制机制灵活性不足。

面对上述情况,养老保险公司应该何去何从?苏罡建议,在“强监管”下,发挥养老金作为长期资金的战略作用,围绕“脱虚向实”,实现与实体经济发展的良性互动。在投资范围上,适时开展境外投资,鼓励开展长期投资;进一步放开企业年金权益投资上限、股权投资、投资PPP项目;推动企业年金投资的监管模式由严格数量限制规则向审慎人规则转变。在市场风险上,通过专业的风险管理能力和资产选择能力,实现负债端和资产端的匹配。

例如,近年来,国家“一带一路”倡议的实施,为国内养老金的全球化配置创造了良好的契机。一方面,中国的养老金可以搭船出海,为“一带一路”倡议中具有高等级安全保障、中长期稳定收益的重大基础设施投资提供稳定的资金支持。另一方面,通过参与“一带一路”建设,积极尝试参与亚投行、丝路基金等金融机构的投融资产品供给与合作机制建设,可以积累全球化投资经验,加快国际化步伐,储备国际化投资团队和人才,为全面实施养老金的全球动态资产配置做好准备。