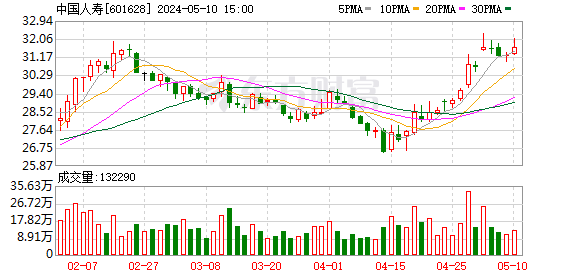

8月4日晚间,中国人寿发布公告称,因中国证监会近期发布《关于修改<上市公司非公开发行股票实施细则>的决定》,申万宏源据此对原非公开发行A股股票方案进行相应调整。经公司慎重研究,并与申万宏源协商一致,双方于2017年8月3日签署了《申万宏源集团股份有限公司与中国人寿保险股份有限公司股份认购协议之终止协议》,中国人寿自协议生效之日起终止申万宏源股份认购。

今年以来,在再融资新规、减持新规等政策的威力下,投资风格趋于稳健的保险公司接连弃投定增项目。从一级半市场转向更为灵活的二级市场,正成为当下不少保险机构的权益配置策略。

原拟斥资150亿做第三股东

今年1月25日,申万宏源定向增发预案公布。当时的认购对象有三家,分别是中国人寿、四川发展(控股)、新疆凯迪投资。其中,中国人寿以每股6.07元、总金额150亿元定增入股申万宏源,锁定期为3年。本次发行完成后,中国人寿共计持股25.03亿股,持股比例达10.79%,将位列中国建投、中央汇金之后,成为申万宏源的第三大股东。

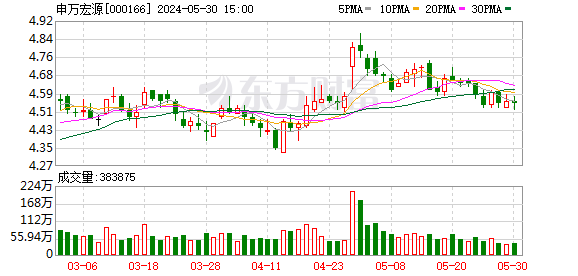

5月19日,申万宏源公告称,根据2017年2月15日证监会最新修订的《上市公司非公开发行股票实施细则》,并结合公司及认购对象的实际情况,经过慎重考虑和研究,公司拟调整定增方案。调整的具体内容包括:发行对象由三家调整为发行对象不超过十家;发行价格不低于定价基准日前20个交易日公司股票交易均价的90%,但定价基准日由公司决议公告日调整为发行期首日;发行数量由不超过约31.30亿股调整为不超过25亿股,募资总额由不超过190亿元调整为不超过120亿元等。

不过,没想到,此次定增最后却以终止落幕。

“申万宏源的定增方案调整后,发行价格存在更多不确定性,不再是之前敲定的6.07元/股,加上募资规模也相应减少。这可能是中国人寿所顾虑的方面。”一家保险公司投资部负责人分析称。

根据证监会公布修订后的《上市公司非公开发行股票实施细则》,上市公司非公开发行股票距离上次再融资至少要18个月,明确定价基准日为非公开发行期的首日。另外,非公开发行股票的数量不得超过本次发行前总股本的20%。根据原预案,“本次非公开发行股票的定价基准日为本公司第四届董事会第二十二次会议决议公告日,即2017年1月26日”,这不符合“以发行期首日确定”原则。

从募资金额来看,申万宏源此前拟募集资金190亿元,从具体用途来看,申万宏源方面表示其中不超过140亿元向申万宏源证券进行增资,其中60亿元向子公司申万宏源西部进行增资,补充资本金;不超过50亿元拟用于开展实业投资、产业并购和多元金融布局。而之后申万宏源披露的公告显示,前述募资金额已缩水至不超过120亿元。从发行对象来看,申万宏源此前在调整非公开发行A股股票方案中透露,此次定增发行对象原定为中国人寿等3名投资者,调整后变为包括证券投资基金、保险机构投资者在内的不超过10名投资者。从锁定时间来看,公告显示,申万宏源定增发行对象认购股份的锁定时间由36个月降为12个月。据悉,这并非申万宏源首次遭遇定增一波三折的情况,2015年申万宏源曾因股票市场的大幅调整多次调整定增价格,并最终因股价倒挂被迫放弃。

金融全牌照暂受阻

对于中国人寿此前参与申万宏源定增的行为,市场此前普遍认为此举意在实现国寿集团对于金融全牌照的布局。

今年6月,曾任光大证券董事长、农业银行监事长的袁长清出任中国人寿集团总裁,在业内人士看来,袁长清的履职或将推动集团综合金融进一步发力。近年来中国人寿不断加强资本运作,加快综合经营布局,以“大资管、大健康、大养老”为战略方向,致力于建设国际一流的金融保险集团。2013年成立电商、基金等新子公司,2016年2月,中国人寿收购了花旗集团以及IBM Credit所持有的广发银行23.69%的股份,再加上此前已持有的该行20%的股份,中国人寿共持有广发银行已发行股份的43.69%,成为广发银行单一最大股东。至此,中国人寿集团开启保险、投资、银行三大板块协同发展新格局,成为集保险、银行、基金、资管、信托、期货、支付牌照于一体的“牌照大户”。

此前计划入股申万宏源,中国人寿和申万宏源双方原本将进一步加强战略协同,在资产管理、产业投资、资本运作和财富管理等方面开展合作。而目前看来,中国人寿定增申万宏源一事以终止认购落幕,中国人寿目前对于金融全牌照的布局仍缺券商一环,有分析认为,国寿集团在证券业务方面的布局或将受影响。

转战更灵活的二级市场

过去几年里,不少崇尚价值投资和长期投资的保险公司,将定增视为参与股市的重要之选。保险资金在所有参与定增资金规模中的占比,曾一度升至10%以上。

而近来却明显看到险资对于定增市场的热情开始降温。除中国人寿外,4月7日,南方传媒发布了调整后的重组方案,作为其原配套募资部分的定增认购方之一,华夏人寿已协商解除了认购协议。4月28日晚间,世纪鼎利发布公告称,拟相应调整重组的股票发行价格和发行数量,同时华夏人寿不再参与其中配套募资部分的定增认购。

对于今年以来的谨慎表现,多位保险公司投资负责人的解释是,原则上来说,主要源于政策的威力,“再融资新规使得定增价格的不确定性增强,减持新规则延长了定增的退出周期。相对以前,定增的套利空间收窄,风险变大。”

多家保险公司投资负责人坦言,未来保险公司在参与定增时会变得更加谨慎,更需要投资团队慧眼识金地去筛选项目。另一个关键的变化是,会使一些以往偏爱一级半定增市场的保险公司,直接转投更加灵活的二级市场。

某大型保险公司的投资经理告诉记者,目前参与定增的保险资金规模在千亿元左右,在当前保险业总资产规模16万亿元中的占比极小,“总体上来说,虽然参与定增的保险资金规模可能会收缩,但会更多投身二级市场。因此,整体上保险资金参与权益市场的绝对规模不会因此减少。”